De una crisis petrolera a una crisis financiera, la distancia es muy corta

Nicolás Malinovsky y José Pagliero|

La pandemia provocada por el COVID-19, en su paso por todo el mundo, sigue pegando coletazos. El lunes 20 de abril, vivimos un hecho histórico: los futuros de petróleo de Estados Unidos cayeron bruscamente llegando a valores negativos y el West Texas Intermediate (WTI) tocó un récord de menos 37,63 dólares por barril por primera vez en la historia.

Mientras, el precio del Brent (de referencia internacional) cayó por debajo de u$s20, valor que no alcanzaba en 18 años. Este desplome estrepitoso de los precios, puede ser explicado por tres factores fundamentales: una producción sostenida, una capacidad de almacenamiento de crudo al límite y una fuerte caída de la demanda (alrededor de un 30% según la Agencia Internacional de Energía).

A simple vista, el colapso de los precios parece burlarse de la afirmación del presidente Donald Trump cuando el 13 de abril tuiteó que “por decirlo suavemente, el número que la OPEP+ está buscando reducir es de 20 millones de barriles por día, no los 10 millones que generalmente se informan”.

“Si sucede algo cerca de esto, y el mundo vuelve a los negocios desde el desastre del Covid 19, la industria de la energía volverá a ser fuerte, mucho más rápido de lo previsto actualmente. Gracias a todos los que trabajaron conmigo para volver a encarrilar este gran negocio, en particular Rusia y Arabia Saudita”, añadió.

El crecimiento en la producción del shale de EEUU le permitió a Trump adoptar una línea más dura hacia ciertas regiones productoras, lo cual le ayudó a mantener los precios internos bajos. Al mismo tiempo, quese retiró del acuerdo nuclear con Irán en 2018, dejó de comprar más de dos millones de barriles diarios de exportaciones iraníes.

Al año siguiente, impuso sanciones paralizantes a la compañía petrolera nacional venezolana PDVSA, y al sostener su producción interna, evitó el aumento de los precios que se hubiera producido cuando sucedió el ataque contra las instalaciones petroleras de Aramco en Abqaiq y Khurais en septiembre de 2019, que paralizó 50 por ciento de la producción de Arabia Saudita.

Al año siguiente, impuso sanciones paralizantes a la compañía petrolera nacional venezolana PDVSA, y al sostener su producción interna, evitó el aumento de los precios que se hubiera producido cuando sucedió el ataque contra las instalaciones petroleras de Aramco en Abqaiq y Khurais en septiembre de 2019, que paralizó 50 por ciento de la producción de Arabia Saudita.

La idea de independencia energética de EE.UU ha sido puesta en cuestión luego de que el acuerdo histórico del 12 abril no pudiera detener la caída de precios a corto plazo. Esto indica que la industria petrolera, tal como la conocemos, sufrirá reestructuraciones.

La denominada “revolución del shale”, que inició en el año 2010, convirtió a las compañías energéticas en las mayores emisoras de bonos basura (junk bonds), representando más del 11% del mercado estadounidense de alto rendimiento. (1)

Según la consultora alemana Statista, los cuatro principales bancos comerciales de EEUU, JP Morgan, Bank of America, Citigroup y Wells Fargo, son los principales inversores, donde cada uno ha colocado en el sector de petróleo no convencional más de 10 mil millones de dólares sólo en 2019.

Las empresas petroleras de shale de Estados Unidos corren el serio riesgo de declararse insolventes. Luego de la quiebra de Whiting Petroleum a comienzos de este mes (una empresa fundada en 1980 cuyos principales accionistas son los gigantes de las finanzas BlackRock, State Street Corporation y Grupo Vanguard), Chesapeake Energy (Dodge & Cox Inx, Grupo Vanguard, BlackRock, State Street Corporation) informó que no distribuirá dividendos.

Whiting Petroleum a comienzos de este mes (una empresa fundada en 1980 cuyos principales accionistas son los gigantes de las finanzas BlackRock, State Street Corporation y Grupo Vanguard), Chesapeake Energy (Dodge & Cox Inx, Grupo Vanguard, BlackRock, State Street Corporation) informó que no distribuirá dividendos.

Occidental Petroleum, por su parte, (Grupo Vanguard, Franklin Advisers, SSgA Funds Management, BlackRock) planteó un plan de reducción de sueldos, mientras que las acciones de Oasis Petroleum (BlackRock, Grupo Vanguard, Goldman Sachs, State Street Corporation) se desplomaron hasta un valor de 20 centavos de dólar.

Como informaron los analistas de Keefe Bruyette & Woods, banca de inversión con sede en Nueva York, el J.P.Morgan Chase, Citigroup, Wells Fargo y Bank of America tienen una participación en el mercado energético en promedio de cerca del 15% de su capital ordinario tangible, con lo que sus balances trimestrales sufrirán un impacto dependiendo del número de quiebras de empresas petroleras.

Detrás de las empresas petroleras, irán cayendo uno a uno los fondos de inversión que las respaldan, si no se toman medidas.

Luego del desplome de precios, el 21 de abril Trump declaró que “Nunca dejaremos caer a la gran industria de petróleo y gas de EEUU” y pidió a sus funcionarios de energía y economía que “elaboren un plan para ayudar a las compañías de energía que han sido afectadas por el colapso de los precios del petróleo”, una medida que tendrá resistencia de los demócratas en el Congreso, quienes declararon que “el dinero de estímulo no debe usarse para el sector petrolero”.

Luego del desplome de precios, el 21 de abril Trump declaró que “Nunca dejaremos caer a la gran industria de petróleo y gas de EEUU” y pidió a sus funcionarios de energía y economía que “elaboren un plan para ayudar a las compañías de energía que han sido afectadas por el colapso de los precios del petróleo”, una medida que tendrá resistencia de los demócratas en el Congreso, quienes declararon que “el dinero de estímulo no debe usarse para el sector petrolero”.

Al mismo tiempo, el presidente estadounidense volvió al viejo juego de crear tensión en Medio Oriente para manipular el mercado petrolero con la intención de que los precios suban, advirtiendo que ha dado instrucciones a la Marina estadounidense para que derribara cada cañonero iraní que amenace sus barcos.

Tal “amenaza”, fue refrenada inmediatamente por el mayor general Hossein Salami señalando que la “seguridad del Golfo Pérsico es parte de las prioridades estratégicas de Irán”.

Las maniobras de Trump parecen no tener el impacto esperado en el mercado para levantar el precio del crudo, lo que pone en evidencia que el sueño de la autonomía energética de EEUU basada en el petróleo, planteada por el mandatario y defendida por su secretario de energía, Dan Brouillette, está realmente en crisis.

Todo indica que las viejas recetas para fijar el precio del petróleo, con la variación de la oferta como única estrategia, hoy son obsoletas. Prueba de ello son los sucesos de los últimos 15 días, cuando los miembros de la OPEP+ realizaron un acuerdo histórico y recortaron el 10% de la producción total del petróleo. Sin embargo el mercado se vino a pique (2)./arc-anglerfish-arc2-prod-infobae.s3.amazonaws.com/public/K2OHHVFFYNG3BBWQN7WPTJHP4I.jpg)

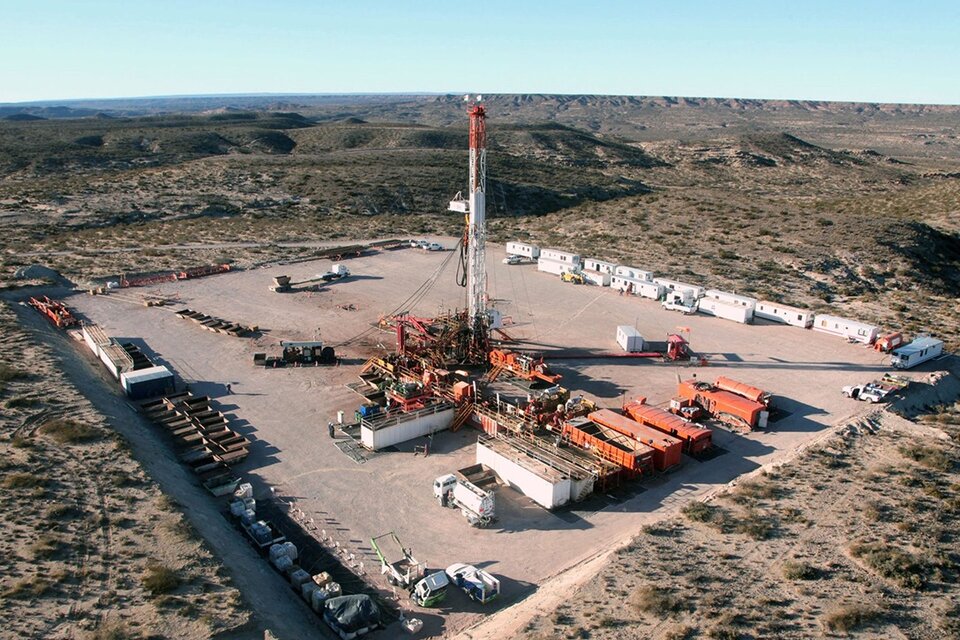

Esta crisis ha repercutido duramente en varios países latinoamericanos, como Colombia, Ecuador, Venezuela y también Argentina, cuyo gobierno confiaba en que el proyecto Vaca Muerta permitiría el autoabastecimiento y a su vez generaría divisas a partir de la exportación del excedente. Hoy se encuentra en una encrucijada.

Matías Kulfas, ministro de Desarrollo Productivo, declaró a Forbes, tras las jornadas de extrema volatilidad del crudo, que “El sector energético tiene un gran potencial. Vaca Muerta es una reserva muy significativa, pero claramente en este contexto internacional y local es un tema que tendrá que esperar”.

Por lo pronto la única medida tomada hasta el momento por el Gobierno argentino fue la de proteger la producción interna, tanto convencional como no convencional, a través de la implementación de las licencias no automáticas de importación a las refinerías para evitar el ingreso de crudo barato en detrimento de la industria nacional.

En este sentido, Kulfas declaró que se debe evitar que se derrumbe la producción local, recomocióo que hoy está sobrando petróleo en Argentina, ya que están las refinerías llenas, y que “hay que evitar que las petroleras que están operando decidan levantar equipos porque después no es fácil recuperarlos”.

El golpe del shale a EEUU va a producir daños colaterales en distintos lugares, y el desarrollo de Vaca Muerta es uno de ellos. Medidas proteccionistas como el “barril criollo”, que fijan un precio interno mayor al precio internacional, pueden caer en un juego peligroso donde las empresas hagan grandes negocios con los subsidios y el desarrollo sea dejado de lado.

El golpe del shale a EEUU va a producir daños colaterales en distintos lugares, y el desarrollo de Vaca Muerta es uno de ellos. Medidas proteccionistas como el “barril criollo”, que fijan un precio interno mayor al precio internacional, pueden caer en un juego peligroso donde las empresas hagan grandes negocios con los subsidios y el desarrollo sea dejado de lado.

Las bases que sostenían al viejo sistema tambalean frente al estrepitoso movimiento estructural que estamos viviendo y el levantamiento de un nuevo orden mundial se avecina. De una crisis petrolera a una crisis financiera, la distancia es muy corta y el coronavirus fue el catalizador de tal proceso.

Las preguntas siguen en el candelero: ¿Hacia dónde está yendo el mundo? ¿Qué es lo nuevo que se está levantando? ¿Quiénes son los perdedores y ganadores de esta carrera global? Frente a los acontecimientos mundiales, nuestros países deben rever sus planes estratégicos para el desarrollo de modelo energéticos nacionales.

Notas

- Ver La burbuja de petróleo: ¿una nueva crisis financiera en puerta?,

- Ver “Caída del petróleo: Barajar y dar de nuevo”.

[*] Malinovsky es Ingeniero Eléctricista (UNRC) y maestrando en Gestión de la Energía (UNLa), miembro del Instituto de Energía Scalabrini Ortiz. Pagliero es Ingeniero Mecánico (UNRC). Ambos, investigadores del Observatorio de Ciencia y Tecnología asociado al Centro Latinoamericano de Análisis Estratégico