Argentina: equilibrar cuánto dan y cuánto reciben las grandes empresas

Horacio Rovelli

En cualquier economía, es claro que poner en discusión el valor del tipo de cambio es no aceptar como dinero la moneda propia, al menos en su paridad oficial. Por otro lado, genera una transferencia de recursos de los que perciben ingresos fijos en moneda local a favor de los que poseen u obtienen divisas.

Esto contempla no sólo a los exportadores, sino también y fundamentalmente a los más de 400.000 millones de dólares de activos en el exterior de residentes de nuestro país que estima el Banco Central de la República Argentina (BCRA), o los que se suscitan por la sobrefacturación de importaciones o la subfacturación de exportaciones, por la fuga de capitales a través de la comprar acciones o títulos públicos para mal venderlos en bolsas extranjeras (CCL-Contado con liqui) y por cualquier otro medio con ese fin.

En ese marco, las condiciones se agravan sideralmente porque la balanza comercial fue sumamente positiva durante toda la gestión de Alberto Fernández. Las exportaciones fueron mayores a las importaciones en más de 33.000 millones de dólares a septiembre de 2022 y esas reservas se dilapidaron porque el gobierno asumió el compromiso de vender divisas al tipo de cambio oficial a las empresas para que paguen sus deudas.

Un informe que circula en los despachos oficiales le pone cifras a un dato que es admitido en el BCRA: en grupo de empresas, de las más importantes de la Argentina [1], accedieron a dólares baratos para cancelar la deuda que habían contraído en los años del macrismo. Compraron 23.710 millones de dólares y eso explica por qué, pese al superávit comercial en la actual administración, las reservas internacionales del BCRA descendieron en más de 7.500 millones de dólares desde que asumió el gobierno del Frente de Todos.

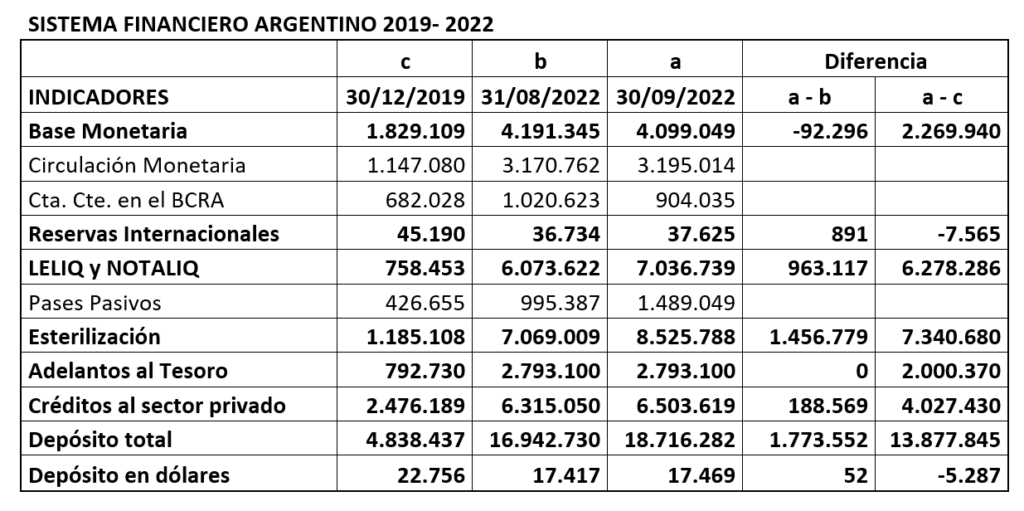

Nota: IPC, inflación acumulada 01/01/2020 al 31/08/2022: 144%. En millones de pesos o de dólares, según corresponda. Fuente: Gerencia de Estadísticas Monetarias del BCRA.

Es más, el denominado “Programa de Incremento Exportador” o “dólar soja” incentivó la liquidación de 8.123 millones de dólares de ese grano por ventas al exterior [2] de 13.725.198 toneladas, realizada por 44.622 entre productores y empresas (entre ellos, los grandes acopiadores y comercializadores de granos: ADM, Bunge, Cargill, Louis Dreyfus, Glencore, COFCO, Aceitera General Deheza, ACA y Molinos Agro-Pérez Companc). En septiembre ingresaron 8.123 millones de dólares a razón de $50 por dólar liquidado (el precio oficial era $150 y se le pagó $200 por cada dólar). Esto significa 406.150 millones que percibieron los beneficiados que pagó el Tesoro de la Nación, el que para ello colocó una Letra Intransferible en el BCRA (nueva deuda pública).

Sin embargo, las reservas internacionales del BCRA sólo se habían incrementado en 891 millones de dólares a ese último día. Es cierto que hubo un pago del capital de la deuda al FMI por 2.600 millones de dólares que reingresaría con la aprobación de las metas del segundo trimestre de 2022 y que el BCRA permite que ingresen dólares en los días 3 al 6 de octubre por las liquidaciones pendientes de la venta de la soja, pero –con toda la furia– representa sólo la tercera parte de lo liquidado por los exportadores de soja. Se vuelve a repetir el perverso mecanismo de que las empresas privadas paguen sus deudas con dólares baratos, más el pago de los intereses de la deuda pública, que en conjunto demandan los dos tercios restantes del ingreso de 8.123 millones de dólares de exportación del grano.

El 30 de septiembre pasado se terminó el “dólar soja” y el BCRA volvió a vender reservas todos los días. Es obvio que existe un barril sin fondo y que el BCRA no tiene ninguna voluntad en solucionarlo. La falta de reservas internacionales degrada el valor del nuestra moneda (pesos).

El 30 de septiembre pasado se terminó el “dólar soja” y el BCRA volvió a vender reservas todos los días. Es obvio que existe un barril sin fondo y que el BCRA no tiene ninguna voluntad en solucionarlo. La falta de reservas internacionales degrada el valor del nuestra moneda (pesos).

El otro gran negocio fue para los bancos. Cuando ingresan divisas, el asiento contable para el BCRA es: Oro y Divisas a Billetes y Monedas y, dada su visión, creen que deben esterilizar ese dinero creado. Por lo tanto, el BCRA redobla la colocación de Leliqs y Notaliqs, que son encajes remunerados a una tasa del 75% anual nominal (que seguramente va a ser incrementada por el BCRA el miércoles 12 de octubre), sin importarle cómo repercute en el costo financiero a la población (préstamos personales, tarjetas de crédito, deuda de las empresas, etc).

En un mes, gracias al dólar soja, el total de las Leliqs y Notaliqs se incrementó en casi un billón de pesos. Al 30 de septiembre, su masa total asciende a 7 billones de pesos (al tipo de cambio oficial es equivalente a 45.000 millones de dólares), que se suman al pasivo de títulos en pesos que financia el Tesoro de la Nación y que Sergio Massa negocia desde el 3 de agosto, cuando asumió en el Ministerio de Economía de la Nación, por títulos de mayor plazo, pero ajustable por inflación o dólar linked (precio oficial del dólar). De esta manera, si se produce una devaluación o un aceleramiento de la inflación, sus tenedores quedan cubiertos [3].

Otros dólares y otros incentivos

El lunes 3 de octubre se anunció el “dólar tecno”, que operará como un incentivo para el sector de los servicios básicos del conocimiento. Las firmas del sector podrán disponer libremente, de forma trimestral, del 30% del aumento de sus exportaciones respecto de 2021. A ese porcentaje se suma un 20% adicional si radican nuevos negocios en el país, y hasta pueden disponer del “Bono Fiscal” por la carga patronal como crédito a favor y transferirlo por una vez.

Es un sector (software, audiovisual, videojuegos, nanotecnología, nanociencia, biotecnología, industria espacial, etc.) que no lo necesita. En 2021, exportaron por 6.200 millones de dólares; va a ser en torno a los 7.200 millones de dólares en este 2022 y pretenden que sea de 10.000 millones de dólares para 2023. Es un sector fuertemente importador, que en una relación bis a bis, vende y compra el exterior en magnitudes similares. El gobierno le concede dólares especiales para exportar e importan comprando dólares a precio oficial. Por otra parte, básicamente se trata de grandes empresas: la norteamericana Accenture; Mercado Libre; Laboratorios Bagó; etc., a las que se le da la llave para que cambien por fuera del dólar oficial parte de los dólares que obtienen.

Lo mismo pasa cuando se le promete a las grandes empresas que operan en Vaca Muerta [4] (Shell, Total, Tecpetrol, Apache, Chevron, British Petroleum, Vista Oil & Gas, etc.) que van a poder girar sus utilidades a sus casas matrices sin límite alguno (y compran dólares a precio oficial) o se hacen concesiones a las empresas Livent [5] en Catamarca, Rio Tinto en Salta, y a Alkem-Toyota en Jujuy para que utilicen el agua en una región semi-desértica y extraigan y exporten carbonato de litio (sin mayor valor agregado). Pagan solamente el 3% de regalías a la provincia y el 4,6% de derechos de exportación a la Nación.

Asimismo, bajo la visión de conseguir dólares a como dé lugar y sin reparar en sus consecuencias, se inserta la reprivatización planeada del decreto 949/20 para consolidar el control externo del Paraná y los puertos concesionados (incluidos aquellos que vencen la autorización para funcionar y que se le adelanta la concesión, como es el caso de los puertos de la Provincia de Buenos Aires).

De los casi 40 puertos argentinos, más de la mitad, sobre todo los graneleros y comerciales, están en manos privadas. A ello debe agregarse la resolución 625/2022 del Ministerio de Transportes que fija la tarifa en 1,47 dólares por Tonelada de Registro Neto (TRN) para el tráfico internacional, cuando el precio internacional ronda los ocho dólares por tonelada. Todo esto en beneficio de los exportadores, como dice el Frente por la Soberanía: “Así las cosas, no solamente se reprivatiza el manejo del Paraná y los puertos, sino que se aseguran precios viles a los servicios que, por añadidura, no tienen controles eficientes del Estado”.

Sin futuro

El gobierno apuesta a acordar con los grandes exportadores para garantizar cierto control del dólar y que la brecha entre el oficial y los paralelos de todo tipo no se amplíe. Sin embargo, esto no está pasando en un marco de desequilibrio macroeconómico y de riesgo latente de que los 8,5 billones de pesos de los bancos en Pases Pasivos, Leliqs, Notaliqs y otras inmovilizaciones puedan convertirse en una corrida bancaria y cambiaria en divisas, como ha sucedido tantas veces.

El gobierno apuesta a acordar con los grandes exportadores para garantizar cierto control del dólar y que la brecha entre el oficial y los paralelos de todo tipo no se amplíe. Sin embargo, esto no está pasando en un marco de desequilibrio macroeconómico y de riesgo latente de que los 8,5 billones de pesos de los bancos en Pases Pasivos, Leliqs, Notaliqs y otras inmovilizaciones puedan convertirse en una corrida bancaria y cambiaria en divisas, como ha sucedido tantas veces.

Las autoridades responsables de la política económica deben pensar seriamente si a caballo del serio problema cambiario no hay una intencionalidad de que colapse la relación cambio-dinero, dado que el dólar contado con liqui (CCL), que es el principal mecanismo de fuga por operaciones cambiarias y bursátiles, se incrementó este año en un 53,2% (de $202,13 al 2 de enero de 2022 a $309,67 al 30 de septiembre de 2022) y continúa creciendo como mecanismo permanente de fuga y presión para que se le otorguen dólares especiales a los exportadores. El dólar oficial lo hizo en un 41,8% (de $109,29 al 2 de enero de 2022 al $155 al 30 de septiembre de 2022).

Mapa fiscal e investigación de la deuda

El gobierno debería tomar consciencia de la dimensión del problema. Tiene que trabajar para aplicar el Mapa Fiscal [6] a fin de determinar qué aportes reciben las grandes empresas del Estado y de la sociedad, y cuánto contribuyen ellas con el fisco y la población. El Mapa Fiscal debería permitir apreciar cómo las corporaciones, partiendo de su conocimiento tecnológico y predominio del mercado, reproducen el poder del capital monopólico y oligopólico en los distintos sectores de la economía.

También, la incidencia que este poder tiene sobre la sociedad. Por ende, el Mapa Fiscal debería suministrar información para permitir que el Estado ponga en valor su función de contralor [7] y no permitir que prevalezca la generación de rentas extraordinarias fruto de la conducta dominante de las grandes corporaciones.

Paralelamente, y con más importancia que nunca, debe investigarse la deuda incurrida en la gestión de Cambiemos y si los mayores compradores de dólares pueden demostrar (las empresas en sus balances y estados contables y las personas en sus declaraciones juradas) de dónde obtuvieron los recursos en pesos para comprar divisas y si por ellos pagaron los impuestos correspondientes.

Notas

[4] Y a sus contratistas, como es el caso de la empresa New American Oil, que el 22 de septiembre de 2022 estalló uno de los principales tanques de crudo de la refinería. Como resultado, fallecieron los operarios Fernando Jara de 34 años, Gonzalo Molina de 31 años y Víctor Herrera de 58 años.[5] Livent fue multada por la Dirección General de Aduanas en julio de este año por subfacturación de sus exportaciones de carbonato de litio.[6] Decreto 2172/2012-MAPA FISCAL, crea el REGISTRO DE SUBSIDIOS E INCENTIVOS para determinar la asistencia del Estado y la contribución de cada beneficiario al fisco. Publicado en el Boletín Oficial del 21 de noviembre de 2012.[7] El Estado tiene instrumentos fiscales (desde la fiscalización por el pago de impuestos hasta las desgravaciones y subsidios), crediticios, apuntalamientos y acuerdo comerciales internos y externos, etc.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).