Acuerdo con bonistas, la propuesta argentina sobre la deuda externa y el futuro inmediato

Horacio Rovelli|

La deuda externa Argentina se incrementó en más de 100.000 millones de dólares en el gobierno de Cambiemos para pasar a ser de 323.065 millones de dólares al 31 de diciembre de 2019. Una parte, 66.238 millones en esa divisa están en 21 títulos en moneda y jurisdicción extranjera, y es sobre los que el gobierno argentino presentó el 6 de julio de 2020 ante la SEC[1] de los EEUU, un canje de los mismos con nuevos plazos y nuevas tasas de interés.

Con fecha 3 de agosto 2020 logró un principio de acuerdo con el grupo acreedor ad-hoc y otros encabezados por Blackrock, que además de ser el mayor acreedor privado de la deuda argentina (con aproximadamente unos 3.000 millones de dólares) es el principal administrador de activos financieros del mundo[2]

Otra parte es la deuda con el FMI, unos 44.000 millones de dólares; otros aproximadamente U$S 30.000 millones es con organismos internacionales de crédito como el Banco Mundial, el BID, la CAF, etc.; otros 130.000 millones es deuda intra sector público (FGS de la ANSeS, BCRA, Banco de la Nación Argentina, diversos fondos fiduciarios, etc.); y los U$S 53.000 millones restantes es deuda con el sector privado en moneda nacional e incluso en moneda extranjera, pero en jurisdicción argentina y su restructuración por ley para asimilarlos al canje propuesto a los títulos de jurisdicción extranjera y de acuerdo a la cláusula RUFO[3].

Esto incluye a títulos públicos denominados en dólares emitidos bajo legislación argentina, que tienen un monto en circulación total de 41.717 millones, de dólares equivalentes a 12,9% de la deuda total.

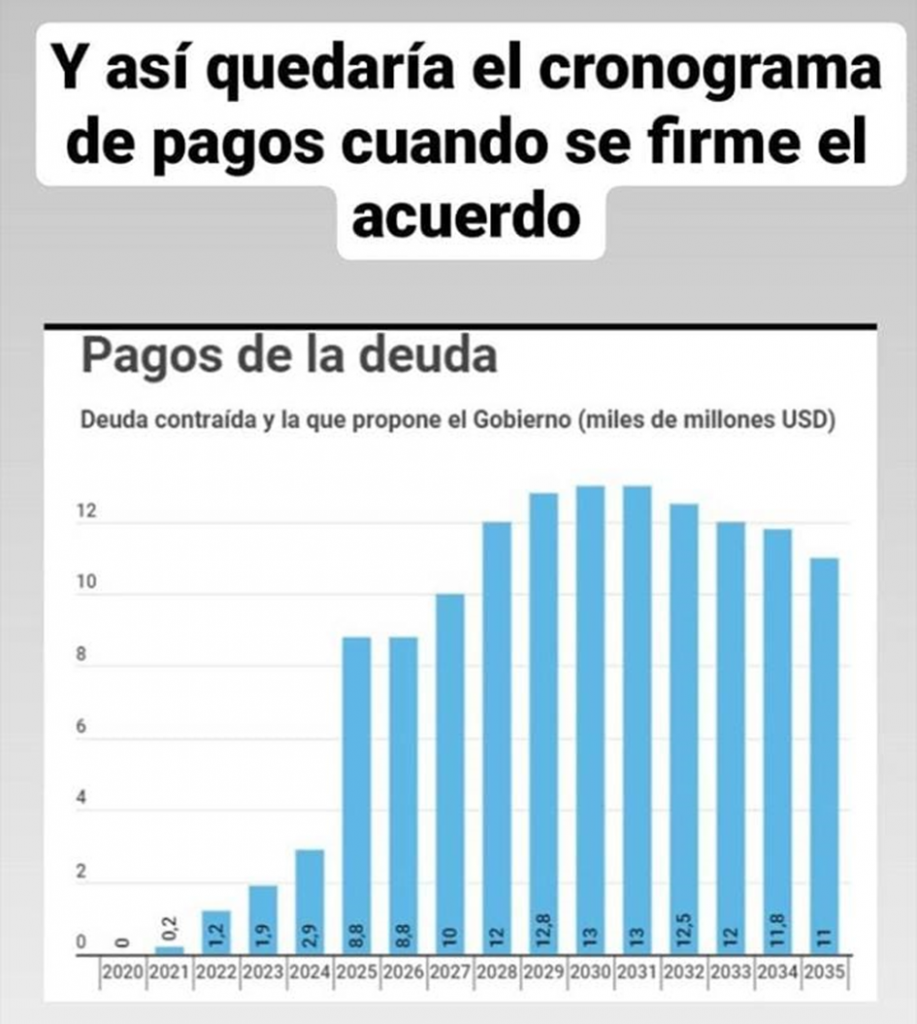

El Comunicado dado a conocer por el Ministerio de Economía de la Nación el martes 4 de agosto 2020, explica los cambios realizados a la propuesta de desembolsos de la deuda presentada ante la SEC el 6 de julio de 2020, que consiste en incluir los 21 títulos (incluso el que duraba 100 años, hasta el 2127) en un canje por 12 títulos de deuda, seis en dólares y seis en euros, con vencimientos que van desde e l año 2030 a vencimientos al año 2046.

l año 2030 a vencimientos al año 2046.

La modificación realizada básicamente es adelantar los plazos de pago de cada año del 4 de marzo al 9 de enero y del 4 de septiembre al 9 de julio, por una parte y, por otro lado, la amortización del capital de los nuevos bonos 2030 en dólares y en euros comenzarán a amortizar en julio de 2024 y vencerán en julio de 2030, donde la primera cuota tendrá un monto equivalente a la mitad de cada cuota restante.

De esta manera, el primer pago de intereses se realiza en el año 2021 y el capital comienza a amortizarse en el año 2024, pero con una escala diferida de cancelación que hace que, hasta el año 2024, el monto acumulado a abonar por todo concepto de esta parte de la deuda en moneda y jurisdicción extranjera es de unos 6.200 millones de dólares, cuando los vencimientos originales comprometidos por el gobierno de Cambiemos eran de 33.664 millones de dólares para ese lapso.

Entonces, el primer gran logro del acuerdo es que estamos en medio de una pandemia de características inusitadas, con la mayor parte de la población guardando aislamiento obligatorio, con nueve millones de personas desocupadas que deben ser asistidas por el Estado con $10.000 por mes, con una ayuda a 2.340.360 empleados de 245.000 empresas con una asistencia mensual de uno y hasta dos salarios mínimos vital y móvil de $ 16.875; con el aprovisionamiento y puesta en funcionamiento de los programas de salud, etc., que al priorizarse, tornaban incumplible los vencimientos de la deuda.

El segundo logro es que descomprime la presión cambiaria, esto es, sabiendo que hay una previsibilidad en los pagos, que el año pasado se obtuvo un superávit comercial (las exportaciones superaron a las importaciones) en 15.990 millones de dólares, y este año se siguen vendiendo alimentos que conforman el 65% de nuestras ventas al mundo, y que por el freno del nivel de actividad disminuyó más que proporcionalmente las compras al exterior, tras el acuerdo con los acreedores, los exportadores van a liquidar sus operaciones y eso asegura tener un superávit comercial incluso mayor que el del año 2019, por lo que la oferta de dólares será mayor a la demanda, estabilizando esa variable y acercando el valor del dólar “blue” o paralelos en sus distintas versiones, al dólar oficial

Y el tercer logro, no menor, es que acordado el plan de pago de la deuda con los principales bonistas, no solo se van a sumar la gran mayoría de los acreedores, sino que va a ser el marco adecuado para anular la cláusula “Indenture 2005” por la que cualquier modificación debe ser aceptada por el 85% de sus poseedores hasta el año 2046 (vencimiento final de la deuda refinanciada). Detrás de la idea de esa cláusula se presupone que los Estados soberanos llegan a las crisis de deuda por irresponsabilidad fiscal propia y con estas cláusulas se obliga a los Estados a no defaultear, porque las probabilidades de conseguir el 85% de aprobación son bajas o nulas.

Cómo sigue la historia

El acuerdo en el frente externo permitirá canalizar los recursos y las políticas a aumentar la producción y generar trabajo. La Argentina no tiene un problema de ahorro; un país que en los cuatro años de la gestión de Cambiemos fugó 86.200 millones de dólares al exterior lo que tiene que hacer es fiscalizar y controlar la evasión fiscal y las dobles contabilidades.

Paralelamente, uno infiere que nuestra clase dominante después de haber derrapado en los cuatro años de Cambiemos, en que las acciones de las principales empresas argentinas valían en diciembre de 2019 la mitad que en diciembre de 2015, por ende todas las grandes compañías que operan en el país perdieron patrimonio, deben reconocer que su fuente de acumulación de capital es el mercado interno local y actuar en consecuencia.

La Argentina solo puede crecer si crece el poder adquisitivo y el número de los trabajadores ocupados. El único modelo de desarrollo (crecimiento con distribución del ingreso) es si nuestro mercado interno se fortalece y, queda demostrado en la gestión de Cambiemos, que la integración a los mercados financieros mundiales no solo es en una sociedad espuria en contra del pueblo argentino sino que termina perjudicando a los empresarios.

Si no que le pregunten a los gradesn empresarios Rocca, Acevedo-Urquía, Bulgheroni, Eurnekían, Pérez Companc, Pagani, Madanes Quintanilla, etc. etc., si a ellos nos les toca cuando el abogado Dennis Hranitzky[4], representante del grupo financiero Exchange Bondholders Group, uno de los acreedores importantes, se atrevió a decirle al gobierno argentino cuando presentó la primer propuesta de pago: “Lo que nos tienen que mostrar (en la propuesta) es un sacrificio que duela”.

La Argentina cuenta con abundantes recursos naturales, la pampa húmeda, valiosos minerales, petróleo y gas, una cantidad importante de trabajadores disponibles y una capacidad ociosa considerable en su industria y comercio, y con un potencial muy  fuerte en la construcción. Ordenado el tema de la deuda y superada la pandemia tiene todas las condiciones para crecer y hacerlo en forma sostenida y distribuyendo ingresos, todo ello depende de fijar grandes objetivos y caminos para llegar al mismo, que sea consensuado por la población y que se lleve a cabo con responsabilidad y disciplina.

fuerte en la construcción. Ordenado el tema de la deuda y superada la pandemia tiene todas las condiciones para crecer y hacerlo en forma sostenida y distribuyendo ingresos, todo ello depende de fijar grandes objetivos y caminos para llegar al mismo, que sea consensuado por la población y que se lleve a cabo con responsabilidad y disciplina.

Pero, independientemente del acuerdo con los bonistas, porque se trata de una deuda legal autorizada por el Congreso de la Nación en la gestión de Cambiemos, se debe saber a ciencia cierta qué hicieron con los dólares los mayores compradores de los 86.200 millones de esa divisa fugados del país, porque inferimos sin temor a equivocarnos, que son los verdaderos dueños de los títulos de deuda argentinos que Blackrock y el grupo Exchange Bondholders Group administran.

Notas:

[1] SEC por su sigla en inglés, es la Comisión de Valores de los EEUU

[2] Se estima que administra activos financiero por cerca de 7 billones de dólares, más de 25 veces el PIB argentino.

[3] La cláusula RUFO es la que obliga a dar igual trato a todos los acreedores, por ende si a uno de ellos se le reconoce mayor interés y/o menor plazo para pagar el capital y/o los intereses, se le debe otorgar igual trato al resto de los acreedores.

[4] Dennis Hranitzky fue el abogado de Paul Singer (NM Elliot) que embargó la Fragata Libertad en octubre de 2012, en el puerto de Ghana, hoy es abogado de Exchange Bondholders Group.

*Economista especializado en temas fiscales y monetarios. Profesor de Política Económica en la Universidad de Buenos Aires. Ex Director de Políticas Macroeconómicas del Ministerio de Economía. Analista asociado al Cntro Latinoamericano de Análisis Estratégico (CLAE),. Publicado en laletraene.com