Panorama Económico Latinoamericano – del 24 de abril al 1 de mayo de 2024

La real contribución de la minería a la economía peruana

Alejandro Narváez Liceras

Según estimaciones de los Servicios Geológicos de Estados Unidos (USGS, por sus siglas en inglés), al cierre de 2023, Perú mantiene el segundo lugar en la producción de cobre y zinc a nivel mundial, tercero en plata, y el puesto 8 en oro. En reservas mineras ocupa el primer puesto en plata, segundo en cobre, tercero en oro y cuarto en zinc. El año pasado la producción de cobre y hierro alcanzó un récord histórico de 2 millones 755 mil TMF y 14 millones 081 mil TMF, respectivamente. En suma, en el ranking mundial de producción y reservas de los principales metales, el Perú sigue siendo una potencia indiscutible. Siendo así, ¿Cuál es el impacto real de este enorme potencial minero en la economía del país? En este breve artículo intentaré responder a esta pregunta.

Exigua actividad minera

Los últimos datos oficiales revelan que, al cierre del 2023, cerca del 15% del territorio nacional está concesionado a la actividad minera, lo que equivale a 19 millones de hectáreas aproximadamente. Un total de 729 unidades mineras están en actividades de explotación en una extensión de 1 millón 750 mil hectáreas, y 379 unidades mineras están buscando nuevos yacimientos (exploración) en 340 mil hectáreas. En conjunto, ambas actividades (explotación y exploración) abarcan apenas el 11% del total de la superficie concesionada (1.52% del territorio nacional). Claramente, es una cifra ínfima comparada con la vasta extensión concesionada al negocio minero.

La actividad minera en el Perú data desde los tiempos de la Cultura Preinca (900 a 500 a. C.). Sin embargo, apenas hemos arañado la superficie de nuestro territorio, en busca de minerales que queremos producir. Cuanto más exploramos y más profundizamos, más recursos encontramos. Por tanto, la creencia de que los recursos naturales son escasos y finitos es una interpretación errónea de la naturaleza de la escasez, concepto clave en el que se basa la economía. La cantidad absoluta de materias primas o recursos naturales presentes en la tierra es inmensa, como para que los seres humanos lleguemos siquiera a calcularla o comprenderla. El economista Julian Simon (1981), en su magistral obra, The Ultimate Resource, explica que el único recurso limitado, y de hecho lo único a lo que resulta válido aplicar el término “recurso”, es el tiempo humano. Cada persona tiene un tiempo limitado en la tierra, y ésta constituye la única escasez a la que nos enfrentamos como individuos.

Durante el periodo 2014 -2023, el sector invirtió 52,800 millones de dólares, un promedio de 5,280 millones anuales. Por otro lado, se exportaron minerales valorizados en 42 mil millones de dólares en un solo año, me refiero al 2023. La escasa actividad minera antes señalada, podría deberse a la poca inversión en el sector, a pesar de una serie de beneficios tributarios de la que goza. La propia legislación minera actual, ya desfasada, es una barrera de entrada de nuevos actores al sector. Los conflictos socioambientales ligados principalmente a la actividad minera, etc. serían algunas causas.

Contribución a la economía

Es recurrente escuchar acerca de la importante contribución de la minería al producto bruto interno (PBI) del país. Efectivamente, en los últimos 10 años (2014 – 2023), la participación del sector en el PBI peruano ha sido en promedio el 8.85% anual. Por tanto, es uno de los principales pilares de la economía nacional. No obstante, cabe advertir que el PBI no es un indicador de desarrollo de un país, tampoco es un medidor del nivel de bienestar social de la gente como expresión de su calidad de vida. Tampoco mide las externalidades tanto negativas como positivas que produce la economía. Las políticas económicas están centradas en fomentar el crecimiento económico medido por el PBI, más no, en la redistribución de la renta creada en un país.

Por otro lado, la minería formal es una fuente importante de generación de empleo en el país. Esto se debe no solo a la calidad del empleo que genera directamente, sino y, sobre todo, al empleo creado a través de los encadenamientos con otras actividades económicas o terceros. Así, el sector se caracteriza por ser principalmente de empleo formal y altos niveles de productividad, dado el uso de tecnología y equipamiento para el desarrollo de sus operaciones.

Según los datos del MINEM, durante los últimos 10 años la minería ha empleado a nivel nacional de forma directa a 74,683 trabajadores en promedio al año y mediante terceros o contratistas a 120,652 trabajadores. Estas cifras en conjunto representan sólo el 1.32% de la PEA nacional ocupada al cierre del ejercicio 2023. En el 2019 (antes de la pandemia), la minería formal generaba 85,488 empleos directos y en el 2023 esta cifra había caído a 68,393 trabajadores. En cambio, el empleo vía terceros (indirecto) se había disparado de 104,650 en 2019 a 145,229 puestos en el 2023. Estas cifras revelan claramente que el sector no es intensivo en creación de empleo en el Perú y está muy lejos de otros sectores.

La minería es un sector cuya demanda final proviene principalmente del mercado externo, es decir, sus ingresos son generados por las ventas fuera del país. También es verdad que una pequeña fracción de la producción minera es destinada a la industria local. La evolución de las exportaciones se explica principalmente por las fluctuaciones de los precios internacionales y esto, a su vez, tiene que ver con los ciclos económicos que se dan en los países demandantes de nuestros commodities. En cifras, del total de las exportaciones peruanas en el periodo 2014 -2023, el 58.96% en promedio, son mineras (metálicas). Las exportaciones en el 2021 han sido prácticamente el doble del 2020 (año de la pandemia), que compensó con creces la ligera caída de las ventas de ese año fatídico. Es de reconocer que el superávit de la balanza comercial que exhibe el país es gracias a este sector económico.

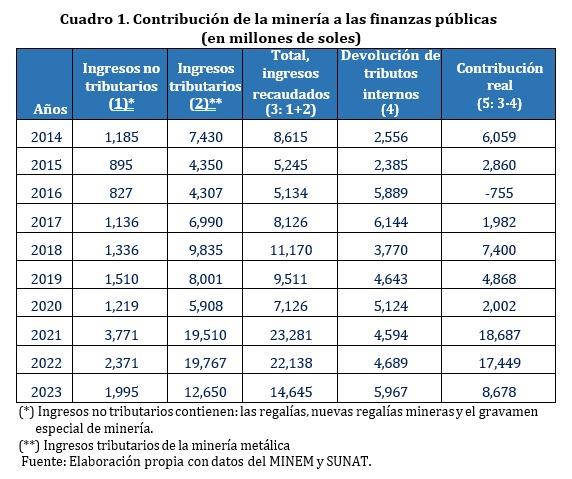

Real aporte a las finanzas públicas

Es indiscutible que la actividad minera contribuye de manera importante a los ingresos del Estado peruano a través de diferentes conceptos, tanto tributarios como no tributarios. Al igual que los demás sectores formales de la economía, las empresas mineras pagan el Impuesto a la Renta (IR), bajo las mismas reglas que se aplican a empresas de todas las actividades económicas. Por otro lado, el negocio minero es gravado con contribuciones adicionales, tales como Regalías Mineras (RM), el Impuesto Especial a la Minería (IEM) y el Gravamen Especial a la Minería (GEM), debido a que pertenece a un sector que extrae recursos no renovables.

En el Perú, como en cualquier parte del mundo, la carga tributaria del Estado sobre los agentes económicos (familias y empresas) se sustenta principalmente en dos tributos: el Impuesto General a las Ventas (IGV) conocido como impuesto indirecto, y el Impuesto a la Renta (impuesto directo). La ley vigente del IGV, afecta la comercialización de bienes y servicios en el territorio nacional, en cambio, las exportaciones (ventas al exterior) no están afectas a dicho impuesto, por tanto, el IGV pagado por los exportadores cuando compran bienes o servicios en el país, se les reconoce como un saldo a favor del exportador (SFE). En el caso de las empresas mineras, al vender al exterior sin el pago de IGV, se interrumpe la cadena débito-crédito fiscal. La legislación tributaria permite que las empresas mineras utilicen los SFE contra el pago del Impuesto a la Renta y/o soliciten su devolución.

En la práctica, se ha visto que cuando las empresas incrementan sus utilidades y como consecuencia aumenta el Impuesto a la Renta a pagar, aplican los SFE contra el pago de este impuesto, con lo cual se reduce el Impuesto a la Renta efectivamente pagado al Estado y también disminuye el monto devuelto. Pero cuando las utilidades disminuyen y baja el Impuesto a la Renta a pagar, las mineras optan por pedir que se les devuelva el SFE.

A lo largo de los últimos 10 años, los montos de las devoluciones tributarias a las empresas mineras han sido cuantiosas. En el periodo 2014 -2023, el Estado recaudó 114 mil 989 millones de soles y fueron devueltos a las empresas 45 mil 760 millones de (39.79%). Por ejemplo, en el último año (véase Cuadro 1) el Estado recaudó 14 mil 645 millones, sin embargo, devolvió 5 mil 967 millones, es decir, el equivalente al 40.74% del total recaudado. En el 2016, el Estado recaudó menos de lo que había devuelto (se recaudó 5 mil 134 millones de soles y se devolvió 5 mil 889 millones).

La principal fuente de financiamiento del presupuesto público son los recursos ordinarios (impuestos directos e indirectos). El presupuesto de 2023 fue de 215 mil millones de soles y la contribución real del sector minero al financiamiento de dicho presupuesto, fue apenas de 4.08%, en un año donde hubo récord histórico de exportaciones de cobre y zinc y de buenos precios. Paradójicamente, también fue un año de caída récord de recaudación tributaria en 12% que provocó un déficit fiscal del 2.8% del PBI. ¿Cómo se explica eso?

Dos apuntes finales

El Perú es una potencia mundial en producción y reservas mineras, polimetálico y con una ventaja comparativa envidiable. Sin embargo, si comparamos ese Perú minero con los indicadores sociales (pobreza, hambre, desigualdad, desempleo) que exhibe, estamos ante una auténtica paradoja: “un país rico, lleno de pobres”. La pregunta es: ¿Cómo un país bendecido, un país rico, puede tener dolorosas brechas socioeconómicas?

Los bajos niveles de recaudación tributaria que enfrenta el país tienen sus causas y son: 1) el nivel de las tasas impositivas, 2) las exoneraciones, los beneficios tributarios y deducciones que gozan las empresas de las industrias extractivas, 3) os regímenes especiales, y 4) las depreciaciones aceleradas (válido en tiempos de alta inflación). Por lo tanto, revisar estas causas, corregir sus defectos, son puntos de la agenda pendientes de la nueva política tributaria que necesita el país.

Precio de la tierra aumenta el patrimonio de los terratenientes uruguayos

En un mercado de tierras con menor dinamismo, los precios promedio de la tierra en el año 2023 alcanzaron su segundo mayor registro, luego del máximo registrado en 2014, en un contexto de valorización creciente desde 2020, de nuestro principal recurso material productivo. Sin embargo, ese incremento de riqueza patrimonial, cuya principal fuente se ubica en el exterior (suba de precios internacionales) no se corresponde con el aporte a la sociedad en su conjunto. El déficit del sector agropecuario con la seguridad social permanece, y hablarles de impuestos de esta demonios de tal calibre que, ampliados por los medios de prensa afines, conducen a una especie de autocensura en tiempos electorales.

La pasada semana se conocieron los datos sobre las transacciones de compra-venta del mercado de tierras. Se trata de información que publica la Oficina de Estadísticas Agropecuarias (DIEA) a partir de registros administrativos que lleva la Dirección General de Registros (DGR). Esa información muestra que, en 2023 el valor de la tierra en Uruguay en dólares por hectárea fue 1,1% mayor que el transado en el mercado en 2022. Este desempeño revela un leve incremento en el precio por hectárea a nivel país, pero también esconde disparidades regionales según departamentos.

En términos de superficie, la cantidad de hectáreas totales comercializadas ascendió a 238.236, unas 53.000 ha menos que las intercambiadas en el mercado el año anterior. Y, la cantidad de contratos o transacciones que involucraron estas operaciones fueron 166, unos 18 contratos menos que el año anterior.

Si se compara la cantidad de hectáreas canjeadas en el mercado de tierras con la superficie ocupada por las explotaciones agropecuarias en Uruguay, esa cifra representa el 1,5% del stock de tierras empleados en el sector (1). A su vez, si se compara ese intercambio de tierras con la cartera administrada por el INC, se observa que la cantidad de hectáreas canjeadas en el mercado representa el 46% de la que administra el INC para desarrollar la política de acceso a la tierra de la población rural (2).

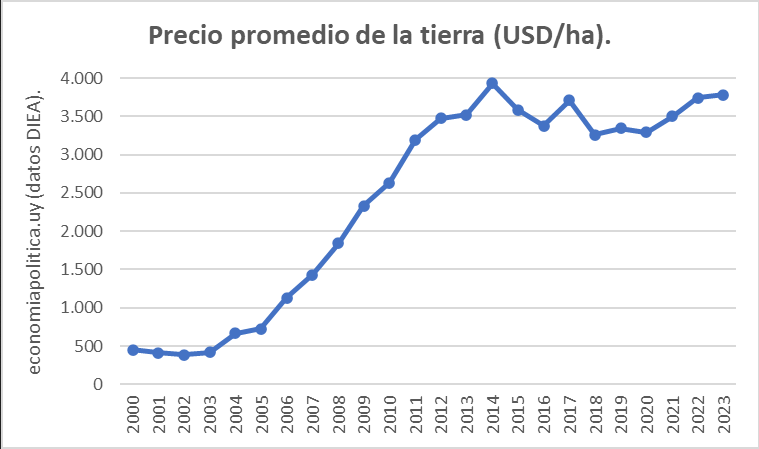

En el gráfico 1 se puede ver la evolución del promedio nacional del valor de la tierra por hectárea en dólares corrientes. Este valor ha superado los 3 mil dólares por hectárea desde 2011 hasta el momento, y tuvo su máximo registro en 2014 (4.000 dòlares por há). En el año 2023 alcanzó 3.783 (usd/ha), en un proceso de creciente valorización desde 2020 de nuestro principal recurso material, que se concentra más año tras año.

Gráfico 1 – Promedio nacional.

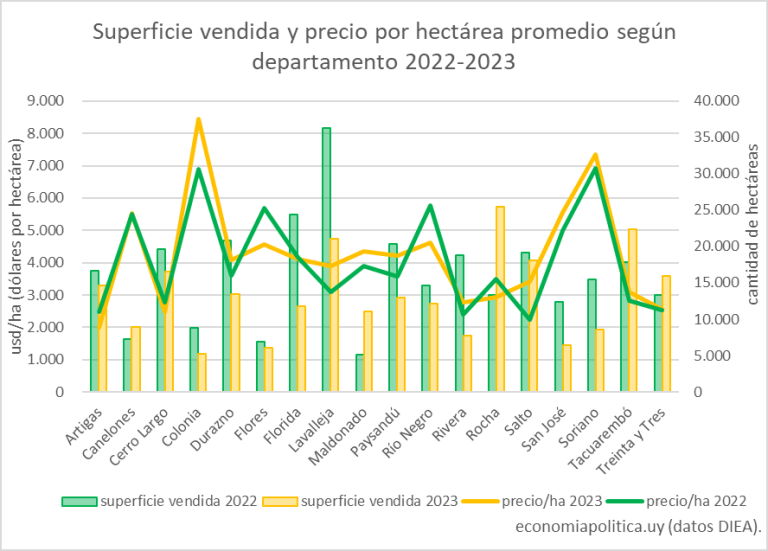

Según departamentos, por un lado, se mantienen las diferencias en los valores de la tierra según regiones, posiblemente explicadas por el destino y especialización productiva de los suelos. Esto se observa en los departamentos de Colonia y Soriano donde el valor en dólares por hectárea se ubica en 8.437 y 7.356 respectivamente. Luego, San José y Canelones vendieron campos a un valor promedio de 5.540 dólares por hectárea en 2023, seguidos por Río Negro, Flores, Maldonado, Paysandú, Florida, Durazno y Lavalleja con un valor promedio de 4.263 dólares por hectárea. En el resto de los departamentos el valor de la tierra se ubicó por debajo del promedio nacional y, el valor más bajo en 2023 fue en Artigas con 1.993 dólares por hectárea, representando una caída del 19% con relación al año anterior.

En 2023 la menor cantidad de hectáreas vendidas en relación con año anterior, la explican la mayoría de los departamentos. En cambio, en los de departamentos de Maldonado, Rocha, Tacuarembó, Canelones y Treinta y Tres el intercambio en cantidad de hectáreas fue mayor en 2023 con relación al 2022. En particular, la mayor cantidad de tierras en 2023 se vendió en Rocha, donde casi duplica la cantidad de hectáreas vendidas en 2022.

Gráfico 2 – Departamentos.

Notas:

- Según dato de superficie del Censo General Agropecuario (2011).

- DOCUMENTO 1. Datos globales de la política de tierras del Instituto Nacional de Colonización. Unidad Seguimiento y Evaluación de procesos colonizadores. Setiembre 2023

FAO apoyará a Cuba en la producción de semillas

La Organización de la ONU para la Alimentación y la Agricultura (FAO) anunció su intención de apoyar a Cuba a promover la producción de semillas mediante un proyecto implementado por el Ministerio de la Agricultura en ocho municipios del país.

En un comunicado enviado a la Agencia Cubana de Noticias informa que, junto a la Unión Europea, respaldará el fortalecimiento de instituciones y unidades productivas vinculadas a su producción y certificación.

Modelos pilotos horizontales de gestión del conocimiento y transferencia de tecnologías en Agroecología es el nombre de su iniciativa, de acuerdo con el texto de esa agencia mundial.

Señala que desde 2022 trabaja en el desarrollo, fortalecimiento e implementación de un sistema de gestión integrado del conocimiento en el sector agrícola, para incrementar la producción de alimentos con beneficios directos para 7 200 personas y 14 instituciones beneficiarias.

Con ese fin, añade, se apoya al país en la adquisición de tractores, sembradoras automáticas, harneros, contadoras y clasificadoras de semillas, medidores de humedad para granos, balanzas digitales y envases para la conservación de semillas, entre otros equipos.

Su objetivo es, continúa, fortalecer instituciones y unidades productivas vinculadas a la producción y certificación de semillas, como los institutos de Investigaciones Fundamentales Alejandro de Humboldt (Inifat, La Habana), y el Nacional de Ciencias Agrícolas (INCA, Mayabeque), respectivamente, la Cooperativa de crédito y servicio Pedro González, y la Estación de Granos del municipio especial de la Isla de la Juventud.

Estima que el respaldo financiero es de 2,5 millones de euros con vistas a la producción y certificación de simientes para varios cultivos a fin de fomentar la colaboración con INIFAT e INCA en lo relativo a las semillas originales y básicas de granos y hortalizas, mientras la Estación de Granos de la Isla de la Juventud enfocará sus acciones en el aporte de semillas registradas y certificadas.

En general ocho municipios participan en el proyecto: San Antonio del Sur (Guantánamo), Santiago de Cuba (en la provincia de igual nombre), Venezuela (Ciego de Ávila), Abreus (Cienfuegos), Martí (Matanzas), Güines (Mayabeque), Güira de Melena (Artemisa) y el Especial de Isla de la Juventud.

FAO dice que se trata de fomentar la aplicación de resultados científicos en la práctica productiva a nivel local y los vínculos entre instituciones académicas y entidades productoras de alimentos.

Incluye el intercambio de experiencias exitosas de organizaciones e instituciones de investigación del país, para promover relaciones entre innovación, encadenamientos productivos, resiliencia al cambio climático y buenas prácticas a nivel local.

Argentina: Deuda y factoría exportadora

Horacio Rovelli*

La lógica económica en el gobierno de Javier Milei —como fue antes en el de Cambiemos, en el de Menem con Cavallo y previamente con Martínez de Hoz— es la búsqueda y apropiación inmediata de la ganancia a como dé lugar, cubriendo los déficits que ellos mismos generaron con endeudamiento, aprovechando la alta liquidez internacional, que a su vez fue el camino para que los sectores más favorecidos del modelo adquieran las divisas y fugarlas a posteriori, en lo financiero y en una primera etapa.

Las inconsecuencias de la segunda etapa del modelo extractivista, agropecuario, financiero exportador que propician y ejecutan les obliga, para superar la restricción externa, a endeudarse y a ofrecer pingues negocios al capital más concentrado.

En ese marco sólo se apuntalan los proyectos de inversión que comprende el “Régimen para Grandes Inversiones (RIGI)”, que era central en el frustrado proyecto de ley Ómnibus y que ahora se incorpora en el proyecto denominado “Nueva Ley de Bases y Puntos de Partida para la Libertad de los Argentinos”, para inversiones de 200 millones de dólares o más, ya sea para nuevos desarrollos o para la ampliación de existentes, en sectores dinámicos de la economía, como hidrocarburos, minería, agroindustria, infraestructura, forestal, tecnología, garantizándole estabilidad fiscal por 30 años, los cuales, a partir del tercer año, no pagarán derechos de exportación, les disminuirá la alícuota del Impuesto a las Ganancias del 35 al 25% y, lo que es peor, como la autoridad de aplicación es el gobierno nacional, pueden determinar sobre los impuestos provinciales y definir el marco regulatorio para el desarrollo de la inversión.

Pero hasta que esas inversiones se realicen, el gobierno necesita de divisas para afrontar los crecientes pagos de una deuda que nunca se investigó ni se investiga adónde se destinó. A cambio, encubrir la deuda y a quienes benefició, al menos para cobrarles impuestos [1], prioriza la renta financiera a costa de un mercado interno que se achica, se concentra y se extranjeriza, con lo que condena a amplias franjas de la población a la desocupación y a la pobreza, con un efecto anestésico inicial por el ingreso de dólares para un sector de la población, pero insustentable en el tiempo, como lo demostró la necesidad de acudir al FMI y la magnitud y vencimientos de la deuda externa en todos los casos.

Martínez de Hoz se sumó al Rodrigazo en las devaluaciones posteriores hasta instrumentar la “tablita cambiaria”. Menem se subió a la híper devaluación e hiperinflación de Alfonsín en su primer año y medio de gestión, para después fijar el precio del dólar a 10.000 australes. La administración de Cambiemos devaluó violentamente no bien asumió el gobierno (el dólar pasó a valer 9,70 pesos el 9 de diciembre de 2015 a 13,90 pesos el 31 de enero y a 15,80 el 28 de febrero de 2016), quitaron las retenciones (derechos de exportación) a las exportaciones en general y disminuyeron las de la soja, plasmando una brutal transferencia de ingresos de los asalariados y los que perciben sumas fijas a favor de los exportadores y, entre ellos, a los de mayor patrimonio, y agudizando el déficit fiscal que se financiaba con endeudamiento en pesos y en divisas, cerrando el circuito de deuda y fuga.

Paralelamente, incrementaron fuertemente todas las tasas de interés de manera tal que en mayo de 2017 el dólar valía (hasta la crisis de Brasil) menos de 16 pesos (precio similar que un año antes) y las LEBAC (letras del BCRA) pagaron tasas en ese período del 38 al 25% anual, recreando el sistema de carry trade (bicicleta financiera) como fue en todas las etapas en que el liberalismo gobernó al país; así, ingresan dólares financieros, se pasan a pesos, lucran con la tasa de interés, vuelven a su moneda original y regresan a su país de origen.

Que fue lo que pasó el 25 de abril de 2018 ante la suba de la tasa de interés de largo plazo (10 años) de los Estados Unidos, que la acercó al 3% anual, fuga encabezada por los mismos bancos que colocaron los títulos de deuda argentinos en los mercados internacionales (JP Morgan, HSBC, Deutsche Bank, Morgan Stanley, Merrill Lynch, etc.).

Paralelamente, aparecen fuertemente en el mercado financiero local grandes administradores de fondos de cobertura como BlackRock, Franklin Templeton, Fidelity, Vanguard y Pimco, entre otros, que, en la mayoría de los casos, no le prestaron directamente al Tesoro de la Nación y sí compraron (en los mercados secundarios de títulos y acciones del país y del exterior) los títulos de deuda, a precio muy menor al nominal, a los que querían salir de esa acreencia.

Tanto Menem-Cavallo, como Cambiemos desde el inicio de la gestión, acrecentaron sideralmente las tarifas eléctricas, del gas, de los combustibles, del agua, de las comunicaciones, redujeron la alícuota de bienes personales, siempre beneficiando a los sectores de mayores ingresos en desmedro de la población. La dupla Luis Caputo-Santiago Bausili hace exactamente lo mismo

La esencia de la propuesta consiste en primero devaluar nuestra moneda de manera tal que el tipo de cambio sea mayor que las tasas de interés, que el promedio de los precios y que los salarios, lo que genera una transferencia de ingresos de los asalariados y de los pequeños y medianos productores a favor de los sectores más concentrados y de los exportadores. Una vez producida la devaluación, aseguran que las distintas tasas de interés del país (plazo fijo, rendimiento de títulos y acciones, etc.) sean mayores que las nuevas depreciaciones cambiarias, propiciando el ingreso de capitales especulativos en una nueva versión de la bicicleta financiera de José Alfredo Martínez de Hoz, de Domingo Felipe Cavallo y de Cambiemos.

Por ejemplo, en la gestión de Cambiemos dejaron que los precios de grandes empresas crecieran por encima del dólar (que, punta contra punta, en ese gobierno, se acrecentó en un 670%), como es el caso de las tarifas eléctricas (que incluso crecieron por encima de la devaluación de nuestra moneda): Pampa Energía S. A. (donde participan del capital accionario y con directores nombrados en la S. A., BlackRock y Joseph Lewis) que controla a Transener [2]. O de Nicolás Caputo, que tiene participación junto con capitales chilenos y la firma española ENDESA y la italiana ENEL en Edesur. O de Rogelio Pagano que de ser empleado de Marcelo Mindlin en Dolphin S. A. (que luego se llamó Pampa Energía S. A.) pasó a ser titular de todas las empresas distribuidoras de electricidad de la provincia de Buenos Aires: EDELAP, EDES, EDEA Y EDEN y de la distribuidora de la provincia de Salta: EDESA.

Pero la inmediata y acelerada suba de los precios provocada por los grupos económicos locales y extranjeros que operan en la Argentina y el mayor endeudamiento para pagarles a los fondos buitre que no habían ingresado en los canjes de los años 2005 y 2010 (NM Elliot de Paul Singer, Aurelius y otros), con el fin de dejar librado el ingreso de capitales del exterior, sumado a la incapacidad en el tiempo del repago de la deuda fruto de que desfinanciaron el Estado por la devaluación y quita y reducción de las retenciones y el mismo endeudamiento en dólares, sabiendo que la devaluación no implica mayores exportaciones, esto es, pagan afuera en divisas y demandan determinada cantidad de bienes (no más que lo que necesitan), al darle más pesos por dólar beneficia a los exportadores pero eso no significa mayores ventas y sí mayor apropiación de ganancias.

La administración Caputo – Bausili

Obviamente que cada nueva administración liberal significa un nuevo retroceso para la población y un avance sistemático y mayor para el gran capital. Capital incluso cada vez más extranjerizado con predominio de los grandes fondos de cobertura que a su vez tienen mayor participación en las grandes empresas energéticas, en las mineras y en los acopiadores y comercializadores de granos, que son las tres áreas que les interesan de nuestro país

Por eso, con fecha 16 de diciembre de 2023 se publicó el DNU 55/23, que declaró la “emergencia energética” para los servicios de gas y energía eléctrica, cuyo artículo 2º dice: “La Secretaría de Energía del Ministerio de Economía para que elabore, ponga en vigencia e implemente un programa de acciones necesarias e indispensables con el fin de establecer los mecanismos para la sanción de precios en condiciones de competencia y libre acceso, mantener en términos reales los niveles de ingresos y cubrir las necesidades de inversión”.

Primero, en la Argentina existe el principio de “pobreza energética” por lo que un hogar no puede destinar más del 10% de sus ingresos totales a la cobertura de luz y de gas, que obviamente el DNU 55/23 deroga. Y, en segundo término, fijan precios y no se sabe el costo de cada cuenca productiva de gas y/o de cada usina eléctrica; es más, con los nuevos precios del gas se produce una relación directa de aumentos en la electricidad que se terminan trasladando a todos los usuarios.

La Resolución 7/2024 de la Secretaría de Energía incrementó en un 124% el precio mayorista de la energía eléctrica, afectando en mayor medida las industrias y comercios a los cuales se les incrementa las tarifas según consumo entre el 420% y 600%. Y la Resolución 41/2024 de esa Secretaría eleva el precio PIST (Punto de Ingreso al Sistema de Transporte) del gas a 4,43 dólar/MMBTU para el período invernal, por lo tanto, los hogares deberán multiplicar por 4,5 veces lo que pagan de gas (350% de aumento) y las industrias y comercios por siete (600% aumento), y encima, hacia adelante, se ajustan las tarifas según el precio del dólar, garantizándoles a las empresas la tasa de ganancia en divisas.

En la etapa de extracción de gas, las empresas que participan son: YPF, Total Austral, Pan American Energy (PAE), Petrobras, Pluspetrol, LF Company, Tecpetrol, Apache y Chevron.

Tecpetrol del grupo Rocca-Techint preside el directorio de YPF S. A. a través de Horacio Marín, quien trabaja para el grupo desde hace 35 años y era el CEO de Tecpetrol hasta el 10 de diciembre de 2023. También trabajaron hasta esa fecha, en Tecpetrol, Matías Fariña, nombrado gerente de Exploración y Producción de YPF, y Gustavo Gallino, ahora vicepresidente de Infraestructura de la petrolera.

En Apache y Chevron participan BlackRock y su nave insignia: Pampa Energía, junto al Grupo Techint son los que hicieron el primer tramo del gasoducto Néstor Kirchner que traslada el gas de Vaca Muerta a Salliqueló y, seguramente, se les adjudicará el segundo tramo hasta San Jerónimo Norte en Santa Fe y de la reversa de La Carlota (Córdoba) a Bolivia, para terminar proveyéndole gas a São Paulo, Brasil (y allí seguramente se fijará el precio que deberá pagarse en la Argentina).

El transporte es controlado por Transportadora General del Norte (TGN) de Techint y Eurnekian, y Transportadora General del Sur (TGS) de Pampa Energía (Marcelo Mindlin, Joseph Lewis, BlackRock y las familias Sielecki y Werthein), que conectan las cinco cuencas que existen en el país.

Por su parte, el sector de la distribución es manejado por nueve empresas que son Metrogas, Gas Natural Fenosa, Camuzzi Gas Pampeana, Camuzzi Gas del Sur, Ecogas Centro, Ecogas Cuyana, Litoral Gas, GasNor y Gas Nea quienes se encargan de distribuir el gas a lo largo del país.

Ex directivo de la petrolera Repsol-YPF y ex accionista de las compañías de distribución de luz y gas más importantes de la Argentina, Alejandro Macfarlane, hoy socio de Marcos Galperín en Mercado Libre, nos habla a las claras de operadores de un poder tras la sombra que no es otro que los grandes fondos de cobertura BlackRock y Vanguard, principalmente, que son a su vez accionistas o financian a las 720 empresas socias de Am Cham (Cámara de Comercio de los Estados Unidos en Argentina), que preside Facundo Gómez Minujín, que es a la vez presidente del JP Morgan para la Argentina, Paraguay y Uruguay, y cuyos principales dueños son BlackRock y Vanguard.

En síntesis

Financieramente nada parece alterar el curso del carry trade (vender dólares para posicionarse en pesos y luego tomar ganancias para retornar al dólar), entre los fondos de inversión los más demandados en marzo y en lo que va de abril fueron los de Money Market (colocaciones en pesos).

Luis Caputo y su equipo, en la convocatoria a inversionistas en Washington, organizada por JP Morgan, del jueves 18 de abril de 2024, que llevó como título “Argentina: estabilización, regulación y crecimiento sustentable”, les aseguró que van a seguir garantizando una tasa de interés mayor que la devaluación del dólar.

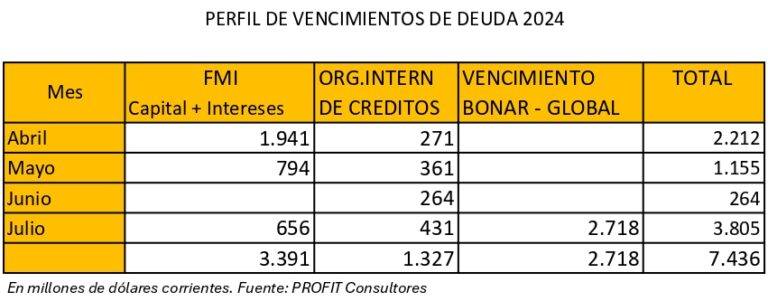

El objetivo es que ingresen dólares para cubrir los fuertes vencimientos de aproximadamente 7.436 millones de dólares que se deben pagar hasta el 31 de julio 2024. Es cierto que lo exigente son los intereses del FMI (el capital se refinancia siempre que se cumpla con la meta de junio) y el vencimiento de los títulos Global y Bonar, pero también se debe contemplar que el 30 de junio de 2024 vence uno de los tres tramos de los swaps otorgados al país por la República Popular China, sería el menor (de un poco menos de 5.000 millones de dólares) y, dada la torpeza del gobierno de Milei, es probable que no se renueve y obligue al país su cancelación.

Las Reservas Internacionales del BCRA se acrecentaron en 8.112 millones de dólares entre el 7 de diciembre de 2023 (reserva bruta por 21.209 millones de dólares) y el 12 de abril de 2024 (de 29.181 millones de dólares), por tres fuentes:

- Por la liquidación de las exportaciones (las energéticas liquidaron según lo previsto y las agro y agroindustriales algo menor a lo esperado pero lo hicieron por unos 5.000 millones de dólares hasta el 12 de abril 2024).

- Las fuertes ventas de ahorro interno en dólares que vendieron personas y empresas para financiar su vida y/o actividad.

- El carry tradereferido que el gobierno prosigue fomentando.

Todo ello demuestra varias cosas:

El gobierno cuenta con el apoyo de los grandes medios que hablan de la acumulación de las reservas, pero no de que la deuda bruta de la Administración nacional aumentó en 32.731 millones de dólares (cuatro veces más), desde los 370.673 millones de dólares de diciembre 2023 a los 403.404 millones de dólares al 31 de marzo de 2024 (Boletín Mensual – Secretaría de Finanzas de la Nación).

Que Gita Gopinath le dijo claramente, a la delegación argentina encabezada por Luis Caputo, que el FMI no le va a ampliar el programa vigente para que el país pueda acceder a dólares frescos (el objetivo era que el FMI le otorgara un crédito por la diferencia entre lo adjudicado a Macri en abril de 2018 y lo realmente recibido).

Que la inflación medida por el IPC del INDEC no cede y va a ser mayor con el tarifazo de gas y electricidad.

Que ocultan la feroz recesión imperante y los niveles de pobreza.

Que el gobierno apuesta a que ingresen dólares como sea, sabe por las experiencias históricas mencionadas que, si se frena el ingreso de dólares financieros y/o comerciales y se exacerba la fuga de capitales, no se realiza la segunda etapa, que es la inversión de capitales. Y que el capital que viene es para comprar por la mitad lo que vale el doble, pero no para ampliar la capacidad económica.

Sí es cierto que el avance de cada día del gobierno torna cada vez más difícil volver a la defensa del mercado interno y del trabajo y la producción nacional y la importancia del salario como ordenador y motor de la actividad económica, en oposición a la recesión y a la desocupación que transforma a nuestro país en una mera factoría de exportación de recursos naturales.

Notas

[1] Proyecto de Ley del Senador Oscar Parrilli, aprobado en el Senado de la Nación y con dictamen de mayoría a favor y de minoría en contra de Diputados en el año 2023 y nunca fue llevado al recinto de la Cámara de Diputados para su discusión y que se convierta en ley.

[2] Compañía de Transporte de Energía Eléctrica en Alta Tensión Transener S. A. (Transener) principal operadora de la red nacional integrada por 12.400 kilómetros de líneas de transmisión, adicionando los 6.228 kilómetros de líneas que componen la red de su controlada, la Empresa de Transporte de Energía Eléctrica por Distribución Troncal de la Provincia de Buenos Aires Sociedad Anónima, Transba S. A.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).

Venezuela registra 11 trimestres de crecimiento económico sostenido

Venezuela registró 11 trimestres de crecimiento sostenido del producto interno bruto, sobre todo en la economía no petrolera, a pesar de las amenazas y sanciones, informó el presidente Nicolás Maduro.

Tras inaugurar la “I Expo Venezuela Produce”, en Araure, estado Portuguesa, con la participación de 39 empresas nacionales, el mandatario destacó el éxito de la Gran Misión Agro Venezuela, la cual evidencia un importante avance agroindustrial encaminado hacia la soberanía alimentaria.

Según Maduro, en el segundo semestre de 2020, en medio de la pandemia por el COVID-19, tras una reingeniería de sus bases construidas por el Comandante Eterno Hugo Chávez, el país lanzó la Gran Misión Agro Venezuela, con nueve tareas a desarrollar y hoy está enfocada en doce renglones.

En torno a la intención de tutelaje del gobierno de Estados Unidos, en su pretensión de manipular y someter la soberanía nacional a través del bloqueo imperialista, el jefe de Estado enfatizó la voluntad política del país en desarrollar diversos sectores productivos sin necesidad de la dirección extranjera.

Maduro reafirmó la independencia de Venezuela y destacó que la nación no necesita permiso del imperialismo para trabajar, ni para crecer.

Durante su intervención, el gobernante mostró como ejemplo de independencia agrícola el trabajo de la entidad agropecuaria La Pica Riada C.A., ubicada en el sector El Encanto, municipio Piar, estado Bolívar, donde avanza el programa de mejoramiento genético de la raza vacuna Carora, y procesan la transferencia de embriones de ese tipo de ganado para garantizar la crianza de diversos becerros y aportes a la producción láctea a pastoreo.

En ese contexto, el presidente destacó el desarrollodel modelo de economía real en el área agroindustrial, la cual apuesta a dar respuesta a la demanda interna y expandir la vocación exportadora.

Precio del cacao se triplica y supera los 11 mil dólares

Por información de la Organización Internacional de Cacao, el precio del cacao, materia prima para elaborar chocolate se triplicó a comparación del año pasado.

Esto debido a la caída en la producción de África, principalmente de Costa de Marfil y Ghana, que genera el 70 % del consumo mundial. La reducción en la cosecha se originó por las plagas proliferadas a casa de las lluvias extremas.

Dicha situación es favorecedora para otros países que producen cacao, como Perú donde alrededor de 100.000 personas se dedican a la cosecha de este fruto, en regiones como Amazonas, San Martín, Junín, etc.

“El precio del cacao está incentivando la producción en Perú, es un gran incentivo pues se ha triplicado a comparación de abril del año pasado”, explicó, Jose Antonio Mejia Polanco, presidente del Comité de Café y Cacao de ADEX, al nuestro medio asosiado RPP.

Actualmente la tonelada de cacao se valoriza en US$ 11.500, tres veces más a comparación de abril del 2023. Este panorama es beneficioso para Perú, que al año produce 160.000 toneladas de cacao, de las cuales alrededor de 110.000 se exportan y el resto queda para el consumo interno.

Esto en un contexto de mayor escasez a nivel global y afectaciones a plantaciones en el África Occidental, lugar de donde provienen la mayoría de exportaciones.

Precios del cacao anotan máximos históricos

Ahora, los futuros del cacao volvieron a alcanzar un nuevo récord en Nueva York. Según Bloomberg, el contrato de futuros más activo tuvo un alza del 6,2% hasta los 11.722 dólares la tonelada métrica la última semana, marcando un nuevo máximo histórico.

Y es que a pesar de la crisis que atraviesa el cacao, la molienda del mismo (para ser convertida en manteca y polvos para confitería) aumentó casi un 4% en Norteamérica durante el primer trimestre, en comparación al mismo período del año anterior.

Esto impulsó los futuros del mencionado alimento hasta un 11% debido a descensos menores de lo previsto en la transformación del cacao en Europa y Asia.

Empresas se aprovechan de los granos existentes

Según comentó el vicepresidente de Price Futures Group, Jack Scoville, la mayor parte de los granos procesados en los tres primeros meses del año provienen de los inventarios ya existentes, que se compraron a precios menores al actual. “Creo que todavía estamos esperando a sentir los efectos de los precios subyacente del cacao en grano en el mercado (…) Una vez que eso ocurra, probablemente veremos un poco más de caída”, afirmó Scoville.

Panorama internacional

1.-Los gigantes que dominan el comercio agrícola mundial

Martine Orange

Es un oligopolio del que no sabemos casi nada, a veces ni siquiera su nombre. Un puñado de actores, desconocidos para el gran público, dominan el comercio mundial de alimentos. Pero hacen todo lo posible por ocultar los imperios que han construido a lo largo de los años, y el dominio que han conquistado sobre el mundo.

La Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) ha contabilizado catorce grandes grupos que reinan en este sector. Sólo los cuatro primeros – Cargill, Archer Daniels Midland, Bunge y Louis Dreyfus – controlan cerca del 70% del mercado agrícola mundial, según sus estimaciones.

La escalada de los precios de los alimentos en todo el mundo, que alimenta la inflación mundial, pero también la escasez y el aumento del riesgo de crisis alimentarias en los países más pobres, ha llevado a la institución internacional a analizar detenidamente en su último informe anual el papel desempeñado por estos gigantes del agronegocio en este periodo. Parece abrumador.

Mientras que los superbeneficios de las petroleras han estado en el centro de todos los debates, los de los gigantes del agronegocio han pasado desapercibidos. Y, sin embargo, han sido los otros grandes ganadores de la sucesión de crisis (el fin de la pandemia, la guerra de Ucrania, las tensiones geopolíticas) que se han sucedido con rapidez en los últimos cuatro años.

Estas crisis han provocado una volatilidad sin precedentes en los precios de todas las materias primas agrícolas (trigo, soja, maíz, girasol, arroz, azúcar, café y cacao), que estos grandes grupos han sabido explotar de la mejor manera posible. En 2022, Cargill, Archer Daniels Midland, Bunge y Louis Dreyfus lograron un beneficio conjunto de más de 17.000 millones de dólares, casi el triple que en 2020. «Los beneficios totales de las nueve principales empresas de fertilizantes en los últimos cinco años han pasado de una media de unos 14.000 millones de dólares antes de la pandemia, a 28.000 millones en 2021, y luego a la increíble cifra de 49.000 millones en 2022«, añade el informe de la UNCTAD.

La presión sobre los productos básicos agrícolas habrá disminuido algo en 2023. Pero el verano pasado, como señala la UNCTAD, «el precio del trigo seguía siendo el doble que antes de la pandemia«. Esto es cierto para prácticamente todos los precios agrícolas, por no hablar de casos específicos como el cacao y el café, que actualmente están alcanzando niveles estratosféricos. Pensar que los altos precios agrícolas benefician a los productores «es ignorar el importante papel que desempeñan estos grupos internacionales de agronegocios, que controlan muchos de los eslabones de la cadena de valor mundial y en la dinámica de formación de precios en el sistema alimentario mundial«, insiste la agencia de la ONU.

No se sabe prácticamente nada de estos grupos. De los catorce grupos identificados como los mayores por la UNCTAD, «sólo ocho cotizan en bolsa y publican sus cuentas«, señala el informe. Todos los demás prosperan fuera de la vista. Todos aprovechan las fronteras y los gobiernos para cultivar la opacidad, utilizando las lagunas y porosidades del sistema para operar con total impunidad.

A menudo han empezado como comerciantes, pero han ido ampliando su dominio hasta hacerse con el control de plantas de procesamiento, capacidades de almacenamiento y empresas de transporte. Luego se hicieron con semillas y fertilizantes, antes de convertirse en gigantescos terratenientes. Ahora controlan cientos de miles de hectáreas en Ucrania, Brasil, Argentina, Australia y Canadá. En resumen, en todos los grandes países agrícolas donde pueden realizar cultivos intensivos a escala industrial, incluida la deforestación masiva si es necesario.

Están en condiciones de dictar sus condiciones a los productores locales y a los gobiernos, y de influir en la forma de comer de todo el planeta. En el futuro, no dudarán en poner en peligro el abastecimiento mundial, y muchas de ellas están dispuestas a cambiar la producción de alimentos por la de agrocombustibles, que se considera mucho más rentable.

A lo largo de décadas de fusiones y adquisiciones, «estos grupos han sido capaces de extender su influencia a lo largo de la cadena de suministro, amasando al mismo tiempo enormes cantidades de datos de mercado. Si un puñado de empresas sigue teniendo un poder desmesurado sobre los sistemas alimentarios mundiales, cualquier política destinada a mitigar los efectos a corto plazo de la subida de los precios de los alimentos será inútil a largo plazo«, advierte la UNCTAD.

Tras los pasos de las finanzas en la sombra

En los últimos quince años se ha producido otro cambio importante, que no ha sido suficientemente analizado, según el informe: estos gigantes del agronegocio no sólo han cambiado de tamaño, sino también de naturaleza. Se han convertido en actores financieros por derecho propio: la falta de regulación de los mercados de materias primas les ha dado un poder decisivo sobre los precios y su formación.

Dado que los mercados agrícolas son caóticos por naturaleza y las leyes de la oferta y la demanda no se aplican de acuerdo con las teorías clásicas, siempre han estado estrechamente vinculados a las finanzas y la especulación. Fueron estos mercados los que primero desarrollaron e implantaron los derivados financieros, negociados en mercados extrabursátiles (OTC) para cubrir el riesgo de las fluctuaciones de los precios a corto, medio y largo plazo.

Pero a partir de los años 80 entraron en juego nuevos actores: los bancos y, sobre todo, una serie de actores financieros «en la sombra» (hedge funds, fondos de inversión, gestores de activos, etc.). Aprovechando la desregulación de los mercados agrícolas, han entrado en escena y han desarrollado derivados financieros cada vez más sofisticados que ya no se basan en contrapartidas físicas, alimentando la especulación.

Desde la crisis de 2008, la situación ha cambiado aún más. Las grandes empresas comerciales han seguido los pasos de las finanzas en la sombra, yendo mucho más allá de la cobertura de sus riesgos. Al tener acceso a información de mercado que otros no tenían, se impusieron rápidamente como actores clave.

«En este contexto, los grandes grupos comerciales internacionales pasaron a ocupar una posición privilegiada para fijar los precios, acceder a la financiación y participar directamente en los mercados financieros«, prosigue el informe de la UNCTAD.» Esto ha permitido no sólo operaciones especulativas en plataformas organizadas, sino también un volumen creciente de transacciones entre particulares o extrabursátiles, sobre las que la mayoría de los gobiernos de los países avanzados no tienen autoridad ni control«.

Proliferación especulativa

Los últimos años de tensiones y riesgos de escasez en los mercados agrícolas han multiplicado por diez el apetito, impulsado por el afán de lucro. Según cifras publicadas por el Banco de Pagos Internacionales, el valor total de los derivados extrabursátiles sobre productos agrícolas, energía y metales alcanzó un máximo de 886.000 millones de dólares a mediados de 2022, frente a una media de 200.000 millones antes de 2020. El valor teórico de estos contratos representaba entonces más de 2 billones de dólares.

La magnitud de estas sumas ilustra el poder desestabilizador de las finanzas en estos mercados esenciales. Todos se han embolsado miles de millones en superbeneficios a costa de las poblaciones del mundo. Un estudio reciente de Société Générale muestra que el grupo de los diez principales fondos «dinámicos» obtuvo un beneficio de 1.900 millones de dólares en contratos de trigo, maíz y soja al comienzo de la guerra en Ucrania, cuando los precios de las materias primas agrícolas estaban por las nubes, después de haber perdido dinero en los mismos contratos en periodos anteriores.

¿Hasta qué punto los grandes grupos que controlan el comercio agrícola mundial han utilizado su enorme poder de mercado para impulsar la especulación y aumentar sus beneficios? La UNCTAD es incapaz de decirlo. La opacidad que reina en estos mercados, la falta de datos fiables y la ausencia de regulación y control hacen imposible tener una visión precisa de lo que está ocurriendo.

Para la UNCTAD, sin embargo, el hecho de que un puñado de grandes grupos haya adquirido tal tamaño e importancia en los mercados agrícolas, poseyendo tanto los datos esenciales como inmensos recursos financieros, con instrumentos financieros negociados en la sombra, fuera de la vista de cualquier regulador, deja la puerta abierta a todo tipo de manipulaciones y maniobras.

El fracaso de la regulación

«Los fallos de los sistemas de regulación no han dejado de ampliarse«, señala el informe, y de ser explotados por los grandes grupos comerciales y los operadores de materias primas. Todos los intentos de arrojar luz sobre estos mercados y reforzar la regulación han fracasado hasta ahora. La regulación sigue siendo poco sistemática, polifacética y a menudo cambia de una frontera a otra.

Durante la crisis financiera de 2008, los legisladores se cuidaron de no tocar los mercados de materias primas y las finanzas en la sombra, por considerar que sólo representaban riesgos subordinados. Del mismo modo, no se ha hecho nada para conciliar las actividades de los mercados de materias primas y las de los mercados financieros, ya que los reguladores consideran que se trata de dos mundos separados.

Las actividades de los grandes grupos comerciales demuestran ahora que estas dos esferas han quedado intrínsecamente vinculadas, ya que las operaciones financieras apoyan -a menudo con vistas a maximizar los beneficios- el comercio agrícola. «Los beneficios no se limitan a un sector concreto, sino que son específicos de determinadas empresas. Es posible que los beneficios excesivos estén relacionados con la concentración, que sólo beneficia a unos pocos actores globales del sector«, escribe eufemísticamente el informe.

La UNCTAD cree que ya es hora de reconocer la inadecuación de la normativa actual, dados los riesgos subyacentes que amenazan tanto la seguridad alimentaria mundial como la estabilidad del mundo financiero. Propone una serie de ámbitos de reforma. Algunas de ellas se refieren a la transparencia, limitación y control de los instrumentos financieros, y a la introducción de una regulación global, mientras que otras implican el refuerzo de la aplicación de las leyes antimonopolio: el comercio mundial de alimentos no puede dejarse en manos de un oligopolio que actúe en su propio interés.

*Experiodista de Usine Nouvelle, Le Monde y La Tribune, autora de Varios libros

Zhengzhou, la ciudad que inunda el mundo de autos chinos

Braulio Carbajal

En el corazón de China, rodeada por el río Amarillo y una rica historia que se remonta a la dinastía Shang, se encuentra Zhengzhou, una ciudad que ha trascendido su legado milenario para convertirse en un epicentro de la innovación automotriz. Aquí, entre sus calles que vibran al ritmo de una economía en constante movimiento, se alza la fábrica más grande de SAIC Motor Corporation Limited, el séptimo productor de autos más importante del mundo.

La fábrica de Zhengzhou, con sus 2 millones de autos producidos desde su nacimiento en 2017 hasta finales de 2023, es un testimonio de la capacidad industrial de China. Cada año, 300 mil vehículos salen de sus líneas de ensamblaje, y aproximadamente 17 por ciento de ellos cruzan océanos y fronteras, llegando a países como México, Reino Unido, Canadá, Chile, Australia, India y Arabia Saudita.

La automatización es el alma de la fábrica, con 582 robots importados de Japón, cada uno especializado en una tarea única, asegurando que cada vehículo sea ensamblado con precisión casi quirúrgica, dicen los encargados en un recorrido.

La eficiencia de estos robots, dicen, alcanza 99 por ciento, una cifra que, señala Josimar Hernández, gerente de producto y planeación estratégica de MG Motors México, marca insignia de SAIC Motor, habla del compromiso de la compañía con la vanguardia tecnológica.

Las líneas de producción están diseñadas para ser flexibles, capaces de adaptarse y mezclar hasta ocho variantes de vehículos según las demandas de los mercados a los que van dirigidos. Las máquinas inspeccionan cada vehículo, pero es la revisión humana final la que garantiza un sellado perfecto.

La tecnología en todo el proceso de la fábrica china es una mezcla de componentes japoneses, ingleses y alemanes.

SAIC Motor comenzó a inundar el mercado global a raíz de la pandemia de covid-19, particularmente a México con su marca MG, con ventas superiores a 61 mil unidades en 2023, con lo que entró al grupo de las 10 marcas más vendidas.

Como la séptima compañía automotriz más grande del mundo, SAIC Motor es un jugador clave en una China que se ha catapultado al tercer lugar en producción automotriz global, un ascenso meteórico si se toma en cuenta que hasta antes de la emergencia sanitaria no figuraba entre los 20 mayores fabricantes de autos del mundo.